作者:唐海清,王奕红,姜佳汛

注:完整报告49页,可使用“慧博投资分析”APP,查看原文。

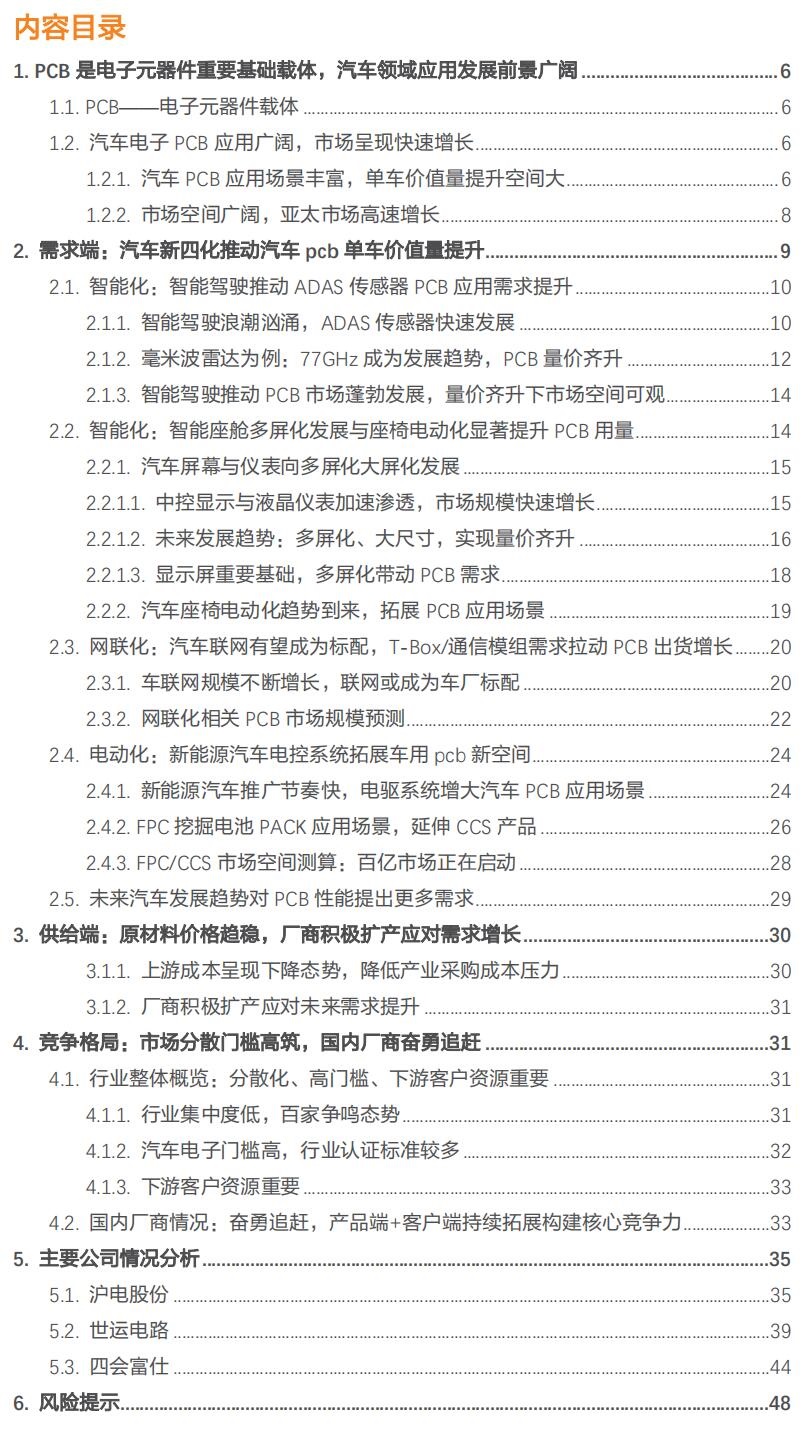

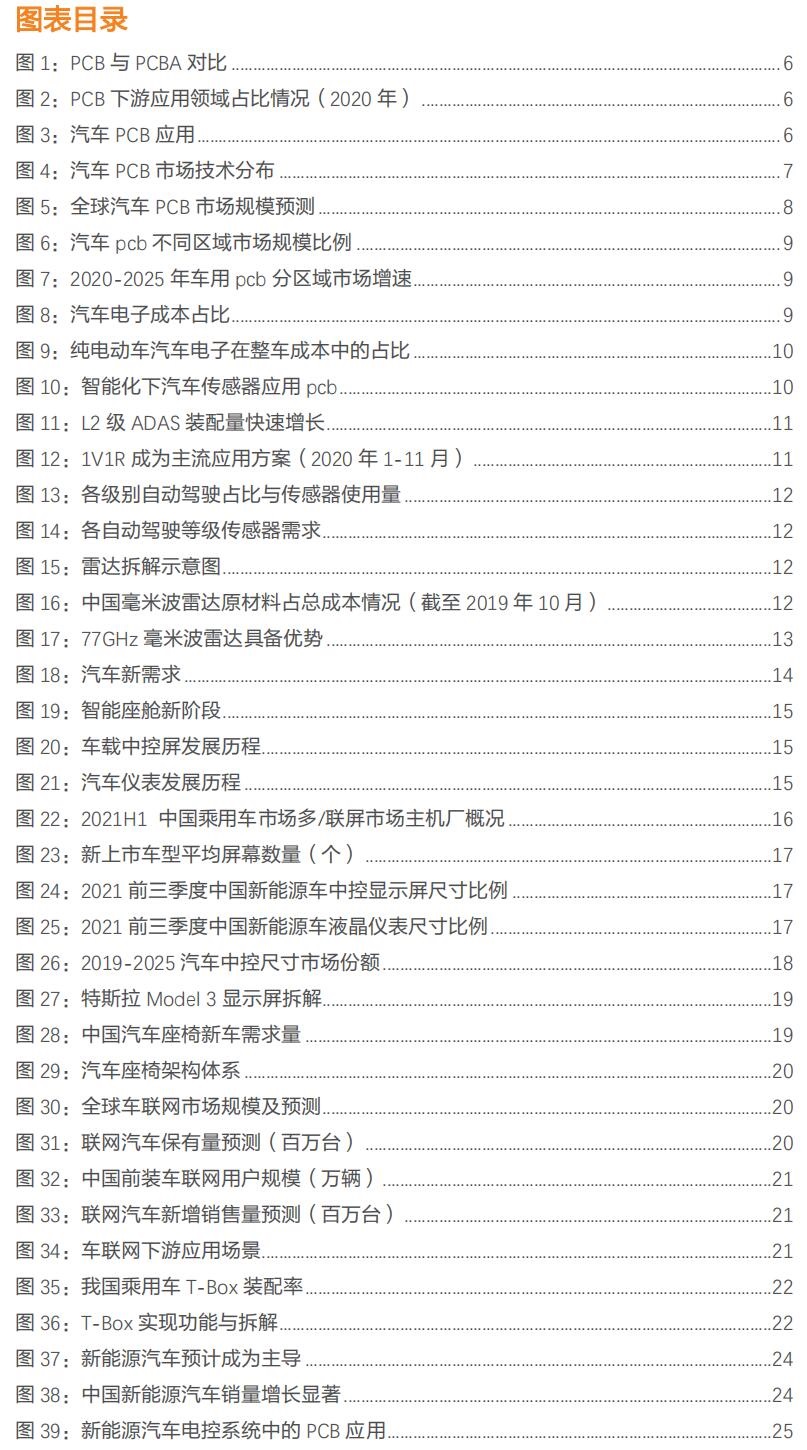

1、应用与空间:PCB下游场景丰富,汽车电子领域应用空间如同星辰大海。

PCB印刷电路板是重要的电子部件,是电子元器件的支撑体,其下游应用涵盖通信(35%)、汽车(16%)等,汽车电子PCB赛道有望释放广阔发展空间。

应用场景丰富,市场空间有望快速增长。汽车PCB应用于控制系统、影音系统、GPS模块等,随着汽车电子化程度不断提升,汽车PCB应用需求仍将继续增加。具体来看,截止2019年7月,低档、中档和高档汽车单台PCB的价值分别为30-40美元、50-70美元和100-150美元,在未来汽车新四化推动下,单车价值量预计将有明显提升,带动整体市场规模持续增长,VMR预计2028年全球规模达到124.8亿美金,2020-2028年复合增长率为5.30%,其中亚太地区有望成为增速最高的区域市场。

2、发展趋势:汽车新四化推动PCB需求量显著提升,上游价格趋稳带动行业发展。

需求端:汽车电子占整车成本不断提升,PCB需求增长。从历史来看,汽车电子占整车成本持续增长,且趋势仍将持续。新能源汽车的汽车电子占比达到65%,较燃油车显著提升。汽车电子应用的不断提升将拉动其基础部件——PCB的需求增长。

①智能化:智能驾驶+智能座舱。智能驾驶方面,目前ADAS渗透率逐渐提升,其中传感器方案多为1V1R,但预计未来L3级以上自动驾驶推广将带动传感器数量提升(L5需32个),显著带动传感器用PCB数量的增长。此外,77GHz毫米波的应用将提升对于PCB的要求,进一步推动单车PCB价值量的提升。我们预测2021-2025年ADAS传感器PCB市场将以35.9%的复合增长率增长,达到460.9亿元。

座舱方面,目前汽车座舱仪表与屏幕呈现多屏化、大尺寸趋势:佐思汽研预计平均屏幕数量由2019年1.62个增长至2025年2.66个,并向14英寸以上进阶发展;液晶仪表装配量2021年前三季度同比增长44.5%,未来10.0英寸-12英寸液晶仪表也将成为应用主流。汽车显示屏内含PCB,其应用数量的增长将带动PCB的需求提升。

②网联化:据IHS预测,2022年全球联网汽车保有量渗透率达到24%,联网逐渐成为汽车标配,T-Box渗透率预计从2020年50%快速上升至2025年85%。而T-Box/车载通信模组基于PCB开发,预计2025年车联网相关PCB规模将达到9.22亿元。

③电动化:新能源汽车发展迅速,根据乘联会,中国新能源汽车2021年销量同比增长169%。在新能源电控系统中,PCB主要应用于VCU、MCU和BMS中。目前明显看到的应用场景为FPC代替传统线束,其拥有高度集成、自动化组装等优势,掘金动力电池PACK应用。同时FPC厂商延伸CCS产品,在电池领域拓展应用场景。根据我们测算,2025年FPC+CCS市场规模合计将达到355.27亿元,百亿市场启动。

供给端:PCB上游覆铜板占据整体成本约30%,进一步看铜与环氧树脂的价格大幅影响PCB成本。目前LME三月铜价与环氧树脂价格K柱图显示原材料价格已趋稳或有所回落,有望缓解PCB厂商压力。此外,国内PCB厂商纷纷进行扩产以应对未来需求提升,行业发展整体欣欣向荣。

3、格局和壁垒:汽车PCB护城河显著,行业集中度较低,国内厂商持续发力追赶。

门槛来看,车规级汽车电子具有严苛要求,主要认证标准包括AEC-Q100、IPC-6011、IATF 16949等,针对PCB产品也具备相关行业标准,产品技术水平形成护城河。

格局来看,行业集中度较低,海外厂商CMK为龙头,2020年份额仅为8.2%,估算国内沪电股份等厂商,份额均在5%以下(沪电股份3.5%)。

国内厂商近年持续发力,紧抓发展机遇。研发端,国内厂商研发投入持续增长,占营收比例也整体呈现快速提升的态势。研发能力提升支撑各厂商向高端PCB产品拓展,盈利能力有望得到提升。此外,各厂商积极拓展下游客户,目前已纷纷斩获众多知名车企与Tier1客户。

建议关注公司:

①沪电股份:公司持续稳健经营,是老牌PCB企业。子公司沪利微电与黄石沪士业绩增长可观,整体不断进行资本投入,改良设备并提升产能,排放情况良好,具备扩产空间。此外产品结构不断优化提升盈利能力,并同时保持良品率维持增长。

②世运电路:汽车PCB领先企业,下游特斯拉赋能快速增长,收购奈电科技打造协同效应,原材料价格压力缓解后快速增长可期。

③四会富仕:PCB行业新星,持续突破大客户,汽车电子领域与日产、本田等为代表的燃油车企以及小鹏为代表的新能源车企合作。专注小批量板,盈利能力出众。

风险提示:汽车/新能源汽车销量不及预期的风险、原材料价格维持高位或回升的风险、汽车新四化渗透率以及推进节奏不及预期以及行业竞争激烈的风险等。

注:完整报告49页,可使用“慧博投资分析”APP,查看原文。